О НДС слышал каждый. Даже если вы не занимаетесь бизнесом и не ведёте бухгалтерские отчётности. Заветная аббревиатура встречается в любом магазинном чеке. То есть, может быть того не подозревая, вы всегда платите налог на добавленную стоимость.

Большинству людей термин «налог на добавленную стоимость» не скажет ничего. Ну налог и налог, мы к таким привычные. А меж тем, знать нужно. Ведь касается он каждого, будь вы простым менеджером в офисе, рабочим на заводе или директором франшизы.

В первую очередь, нужно понимать, что НДС накладывается на любой товар и на любую услугу, которую вы покупаете. Если цена выше себестоимости. А она всегда выше. Размер налога в этом случае будет вычисляться исходя из разницы между себестоимостью продукта и его ценой при продаже.

Откуда взялся НДС

Более века назад в двадцатые годы двадцатого столетия НДС пришёл в мир на смену налогу с продаж. До этого «подать» бралась со всей выручки, которую получал предприниматель. Сложно и отчасти несправедливо, ведь не учитывался фактический доход. Брали за голую выручку, а не за прибыль бизнесмена.

Но на территории РФ НДС ввели только в 1992 году. И до недавнего времени он составлял 18% - цифра, к которой все привыкли и платили налог спокойно, пока не наступил 2019 год.

Тогда правительство подняло ставку до 20%, а общественность начала возмущаться. Ну как возмущать… политологи и экономисты разводили полемику, выступали с критикой новшества, другая сторона отстаивала необходимость, заявляя, что 2% погоды не сыграют. И люди верили. Ну что такое 2%? Мелочь. Вот только на самом деле совсем не мелочь. Потому что налог берётся со всего.

Один производит дерево и продаёт его франшизе магазина кухонь, который делает из него товар и продаёт конечному потребителю (и это самая примитивная цепочка). А налог накапливается в прогрессии на каждой цене всех участников этой цепи. Ведь никому не хочется платить лишнее. И в цены нужно закладывать покрытие этого налога.

Тем не менее, с 1 января 2019 года, НДС в России стал официально равняться 20%.

Такая ставка распространяется за некоторым исключением на большинство товаров и услуг. Но существуют и другие её варианты. Так, ставкой в 10 процентов, например, облагаются медицинские препараты, чем пользуются франшизы аптек, детские товары и некоторые продукты сферы питания, чем также активно пользуются бренды и франшизы питания. А вот продукт на экспорт (вывоз) вообще этим налогом не облагается. Там ставка НДС равна нулю. Но возможно, это ненадолго. И большинство всё-таки платит 20%

Регламентирует ставки статья 164 НК РФ.

Кто платит НДС

В голове обывателя может родиться схема, предполагающая, что его этот налог совсем не касается. Ну, платит себе предприниматель, и пусть платит. Но это ошибочное мнение. Потому что в реальности всю сумму этого налога оплачивает в итоге сам покупатель. Чтобы понять, почему же так происходит, обратимся к простенькому примеру и посмотрим какие этапы проходит формирующийся налог на добавленную стоимость.

- Одна компания заказывает у другой фирмы материал, чтобы изготовить свой товара из него. Она этот материал оплачивает. На эту сумму стоимости материала, которую компания заплатила будет накладываться НДС.

- Далее эта компания из купленного материала производит свой товар, а потом решает, какую же стоимость готового изделия поставить? Да так, чтобы и самим в убытке не быть, и клиенты не разбежались от завышенных цен? Первым делом, берётся сумма денег, которую затратили на производство единицы нового товара. Размер налога при этом тоже рассчитывается, но записывается в «налоговый кредит».

- Дальше, компании нужно определиться, сколько будет стоить товар для конечного покупателя. Здесь складывается себестоимость товара, подсчитываются акцизы, вписывается та доля, которая после продажи пойдёт на прибыль и уже прибавляется НДС. То есть он уже будет входить в стоимость товара, которую заплатит при покупке потребитель.

- Когда товар в определённом количестве продан, компания сядет подсчитывать прибыль. Из полученных денег высчитывается 20 процентов налога, которые уже оплатил покупатель. И эти деньги уходят на налоговые обязательства по оплате НДС.

Вот такая простая схема, которая показывает, что цена товара в магазине уже включает в себя налог на добавленную стоимость. И если бы его не учитывалось, товар бы стоил меньше. Даже новые франшизы, которые хотят выйти на рынок с новым товаром, произведённым лично, включают в стоимость товара НДС, потому что платят его, покупая для производства материал.

Расчёт НДС

Для понимания всего процесса, снова обратимся к примеру.

Открыли мы по франшизе магазина одежды точку, где продаём джинсы. Чтобы что-то продать, нужно сначала это произвести или купить. В нашем случае, мы находим фирму, которая продаёт джинсы оптом. И тратим 100 тысяч рублей на покупку партии товара, где одна пара джинсов обходится в 10 тысяч рублей (дорогие джинсы получаются, но для примера сойдёт). То есть мы приобрели 10 единиц товара.

В эти 100 тысяч рублей, которые были потрачены на товар, уже вошёл НДС 20 процентов. Так как джинсы нам продал их поставщик, который уже включил в стоимость этот налог, ведь он его должен будет оплатить государству за то, что продаёт товар выше себестоимости. То есть именно мы оплатили 20 процентов налога. Если бы его не было, партия стоила бы не 100 тысяч рублей, а 80 тысяч рублей.

Эту сумму мы рассчитываем как входящий взнос или вычет. И нам нужно будет иметь доказательства, что оплачивали мы джинсы с уже включённым НДС. Поэтому важно иметь один из подтверждающих документов — это либо счёт-фактура, либо чек, либо накладная, где отдельно сумма налога указывается. Вот почему на всех подобных документах мы можем встретить строчку с НДС.

Далее, когда мы сами формируем цену, по которой будем сбывать в розницу уже наши джинсы, эту сумму НДС мы убираем из цены за товар. И следующий НДС, которым будет облагаться уже наша продажа, будет рассчитываться из полученной суммы. То есть мы складываем наши затраты на товар (туда будет входить не только себестоимость, но и другие наши расходы, которые мы несём во время организации продажи) без НДС и уже к этой сумме прибавляем 20 процентов.

Формулы расчёта НДС

Предварительно отметим, что формулы для расчёта налогов не так просты, особенно для человека, не привыкшего иметь дело с математическими уравнениями. Поэтому существует не один калькулятор, который сам вам высчитает НДС или сумму без НДС. Найти их можно на просторах сети интернет, на специализированных сайтах. Учиться пользоваться им не нужно, там всё предельно просто — есть пара полей для ввода суммы и всё. Для тех же, кто хочет разобраться в алгоритме просчёта процента налога, разберём формулы подробнее.

Формула расчёта НДС

Возьмём известную нам сумму и обозначим её буквой «Х». Чтобы понять, сколько будет составлять налог НДС, воспользуемся простой формулой:

НДС=Х*20/100

То есть, если наша сумма товара равна 100 тысячам рублей, то НДС, на неё станет равен, исходя из формулы, 20 000 рублям. Столько мы заплатили, покупая товар у поставщика, чтобы обеспечить ему оплату его налога на добавленную стоимость.

Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 120 000 рублей, потому что нужно будет включать туда ещё и НДС (это делает поставщик), либо заплатим 100 000 рублей с уже включённым НДС, и по факту купим меньшее количество товара.

Потому что на самом деле цена будет составлять 83 333 руб. 33 коп., а ещё 16 666 руб. 67 коп. — это цена НДС на эту сумму, которая уже включена в счёт для нас поставщиком. Можете открыть любой калькулятор НДС в интернете и проверить расчёт, а мы пока перейдём как раз к формуле, которая покажет нам почему получается 120 тысяч.

Формула расчёта суммы с НДС

Сумма — Х.

Сумма с налогом — Хн.

Хн = Х+Х*20/100

Либо

Хн=Х*(1+20/100)=Х*1,20

То есть от нашей суммы 100 000 рублей сумма с НДС будет равна 120 000 рублей. Это мы уже описали выше, то есть если хотим купить 10 пар джинсов, то придётся заплатить на самом деле 120 тысяч, а не 100, ведь поставщик включит в счёт НДС.

Формула расчёта суммы без НДС

Сумма с НДС = Хн. Требуется понять, чему будет равна сумма Х — сумма без НДС. Для понимания формулы, вспомним вторую формулу, которая рассчитывала сумму с налогом. И вводим обозначение самого налога — это будет Y. Y, если НДС равен 20 процентам = 20/100. Тогда формулы будут выглядеть так:

Хн = Х+Y*Х

Либо

Хн = Х*(1+Y)

Отсюда получаем, что Х = Хн/ (1+Y) = Хн / (1+0,20) = Хн / 1,20

Мы хотим купить товара на сумму 100 000 рублей, но так, чтобы в эту цифру уже входил НДС, и при этом понять, сколько составит истинная сумма, которую мы платим за товар, а не за налог. Пользуемся расчётом:

Сумма без НДС (Х в данном случае) = 100 000 рублей (Хн) / 1,20 = 83 333 рублей с копейками.

То есть, если действительно нам одна пара джинсов обходится без НДС в 10 тысяч рублей, то заплатив всего 100 000 рублей мы сможем приобрести у поставщика не более чем 8 пар (денег чуть-чуть останется). Либо же, если мы всё-таки потратили 100 000 рублей и купили именно 10 пар, а НДС был уже учтён в этой сумме, то значит, пара джинсов стоит 10 000 рублей с уже включённым в неё НДС. И мы его всё равно заплатили за поставщика (который в свою очередь также платил НДС за поставщика материалов, из которых эти джинсы сделаны).

Налоговый кредит и налоговое обязательство

Мы посмотрели на формулы, но, сколько же должно быть заплачено нами в бюджет этого налога, спросите вы. Давайте «добьём» тему с джинсами и решим этот вопрос, а заодно разберёмся с такими составляющими понятиями налога на добавленную стоимость, как кредит и обязательство.

Купили мы всё-таки джинсов на 120 000 рублей. Из которых 20 тысяч заплатили как НДС для поставщика. У нас есть от этого поставщика счёт-фактура на нашу партию джинсов, где чёрным по белому написано, что цена товара без НДС — 100 000 рублей, сумма НДС — 20 000 рублей, а общая стоимость — 120 000 рублей.

Далее, цифру НДС при расчётах мы отложили и запомнили как налоговый кредит.

Налоговый кредит — эта та сумма, на которую можно будет в конце отчётного периода сделать налоговый вычет из налогового обязательства — то есть уменьшить сумму налога, оплачиваемого нами в бюджет. А то, что мы должны будем оплатить в бюджет и есть — налоговое обязательство.

Смотрим дальше на джинсы.

В реальности мы будем из суммы в 120 000 рублей для формирования своей цены вычитать уплаченный нами уже НДС. То есть сумма составит те самые 100 тысяч рублей.

Допустим, включив все остальные факторы себестоимости и затрат, да прибавив процент желаемой прибыли, мы получили цену в 200 000 рублей. Именно за столько и будут проданы наши джинсы в нашем магазине конечному потребителю. И именно с этой суммы будет вычитываться наше налоговое обязательство — то есть налог, который мы должны заплатить в бюджет.

От 200 тысяч рублей, по формуле или калькулятору выходит, что НДС равен 33 333 рублей. Это наше налоговое обязательство. Но! У нас ведь есть ещё документы, которые подтверждают наш налоговый кредит в 20 000 рублей (то есть то, что мы уже заплатили 20 тысяч в виде налога на добавленную стоимость). А значит, мы из 33 тысяч можем вычесть 20 уже выплаченных. Итого получим 13 тысяч рублей, которые мы будем платить после продажи всех 10 пар джинсов (допустим, это произошло за один отчётный период).

В бюджет от нас с 200 тысяч рублей 13 000 пошли в виде налога. Но не нужно забывать, что наш поставщик также заплатил свои 13 тысяч в бюджет, которые получил от нас во время покупки джинсов изначально.

Виды НДС

- 0%

- 10%

- 20% (пришла на замену ставке в 18%)

Как уже было сказано выше, существует ряд товаров и услуг, на которые не накладывается данный налог. Поэтому можно говорить о существовании нулевой ставки. Это экспорт товара, продукты космической ниши, ниши перевозки газа и нефти и некоторые другие виды товаров. Регулирует список таких позиций 164-ая статья налогового кодекса РФ.

Также существует список товарных наименований, которые подлежат обложению налогом в десять процентов. Это в основном продукты сферы питания — мясо, овощи, молочные продукты. Также туда относят детскую одежду, детскую мебель и другое. Опять же, список немаленький, лучше с ним ознакомиться лично в налоговом кодексе, если этот вопрос вас заинтересовал.

Ну и ставка 20 процентов — самая популярная. Её вы можете повстречать почти везде.

Примечание: так как изменения в законодательстве произошли сравнительно недавно (01.01.2019), в интернете ещё можно встретить устаревшие данные, где описана ставка в 18%.

Операции подлежащие обложению НДС

- Импорт любого товара

- Любые работы по строительству зданий без заключения договора подряда

- Передача услуг и товаров для личного применения, затраты на что не учитываются при расчёте налога.

С каких процессов не взимается НДС

- Работа органов госвласти, которая относится к прямым её обязанностям.

- Процесс покупки и приватизации муниципальных и госпредприятий.

- Инвестирование.

- Реализация земельных участков.

- Передача денег предприятиям, работающим на некоммерческой основе.

Способы начисления НДС

- Вычитание. В этом варианте налог накладывается на полную сумму выручки, а уже из этой суммы высчитывается НДС, подлежащий уплате за покупку материалов для товара или услуги.

- Сложение. В этом случае НДС накладывается по фиксированной ставке по базе налогообложения. Её складывают из добавленной стоимости каждого вида продаваемого товара.

Так, как второй вариант сложен для реализации, потому что зачастую таких отдельных наименований чрезвычайно много, первый вариант применяется гораздо чаще.

Отчётность по НДС

Вроде бы стало немного понятнее, что же собой представляет налог на добавленную стоимость, откуда он берётся, как высчитывается и кто его платит. Однако за него ведь нужно ещё отчитываться в органы ФСН. Давайте разбираться, как это делается.

Первое, что нужно знать — отчитываться нужно ежеквартально. Причём по срокам — до 25 числа послеотчётного месяца. В ином случае ждут некрасивые штрафы.

Важно! Если вы отправляете отчёт по НДС почтой, то учитывайте обозначение даты подачи — это дата, которая будет стоять в штампе на письме.

Пример: От отделения почты, где вы отправляли заказное письмо с декларацией до самой налоговой посылка шла 10 дней. Отправили 18-ого, пришло 28-ого. Будет ли считаться, что вы подали отчёт не в установленный срок? Ответ — нет. Ведь 18-ое число будет значиться на штампе письма.

Налоговые вычеты

В случае налога на добавленную стоимость, вычетами считается та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас.

Но есть свои нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой этих вычетов. Нужно, чтобы было соблюдено три правила:

- Сам товар, который был вами приобретен с целью последующей продажи, облагается НДС.

- У фирмы имеются все подтверждающие документы, в том числе и правильно оформленная счёт-фактура.

- Товар, который был приобретён, прошёл через процедуру бухучёта.

И только после выполнения этих условий, фирма сможет в конце налогового периода принять в качестве вычета целиком сумму платежей. Естественно, если все процедуры были налогооблагаемыми.

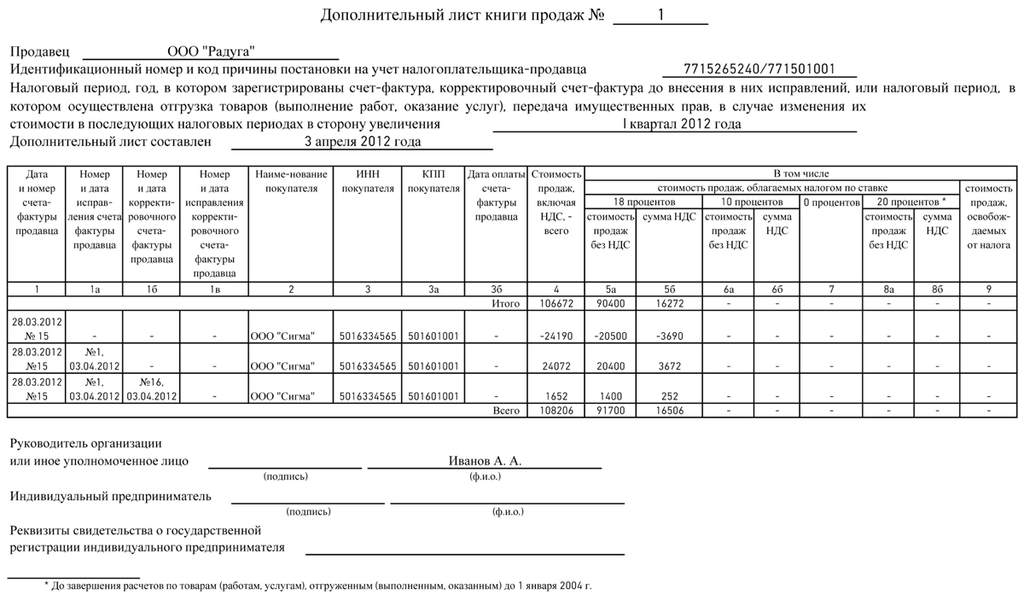

Счёт-фактура

В этом документе будет отражены несколько сумм. Во-первых, — стоимость товара без НДС. Во-вторых, конечная сумма с учётом НДС.

Счёт-фактура предоставляется на проданный товар клиенту. Сделать это нужно в течение 5 дней. Вся документация подшивается и отмечается в книге продаж.

Бывает так, что проверка выносит решение, вычеркнуть все высчитанные вычеты и начислить неуплаченный НДС. Такое может произойти, если в счёт-фактуре допущены ошибки. А допустить их не так и сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик.

Итог

Знать, что такое НДС — важно для любого. Уметь его рассчитывать — важно для тех, кто непосредственно занимается заполнением документов и сдачей отчётности в налоговое ведомство. С непривычки делать это по формулам сложно и муторно. Поэтому для проверки себя и своих контрагентов существует множество электронных ресурсов, где можно найти калькулятор НДС, который вычислит вам его за два клика. Главное, помните, что внимательность — важная составляющая в деле об НДС, а опаздывать со сдачей отчётности в налоговую никак нельзя.

Комментарии

45 комментариев

Владислав 21 июня 2018 19:22

Т.е. чем больше посредников между производителем исходного сырья и покупателем тем выше сумма, которую заплатит покупатель. С НДС при спекуляции вроде всё понятно. А как получается НДС при производстве (особенно если конечный товар имеет нескольких поставщиков, например те же джинсы: чтоб их пошить нужно купить ткань, нитки, пуговицы, молнии - итого 4 поставщика)?

Ответить Отмена

Алборова Светлана20 апреля 2021 13:20

Нет. НДС -косвенный налог, который, как указано выше, либо в сумме, либо сверху, но , это важно понимать, при расчете себестоимости конечной продукции НДС не учитывается, т.е. будет учитываться материал, т.е. джинсовая ткань, нитки, пуговицы, без НДС, лишь, скажем так, тело сырья. Это , к примеру, 180 000 т.р. материал, 30000 т.р. молнии, 25000 тр. пуговицы, 15000 т.р. нитки, 250000 тр. заработная плата рабочих мест, вносы, к примеры, 50000. Всего 550 000 т.р. себестоимость выпущенной продукции. + наценка , к примеру 30%, Итого 715000 будет стоить партия джинсов без НДС + Ндс сверху 20% - 143000 т.р. Партия джинсов с НДС будет стоить 858 000 т.р.

Vasek Vasek18 июля 2021 11:09

Вы не поняли сути. Во первых, называете производителя посредником, что неверно. Во вторых, количество материалов увеличивает цену товара, что логично. Автомобиль стоит дороже джинсов. Но процент налогов тот же - 20%. Просто с большей суммы. Покупатель при большем количестве посредников, как Вы их назвали, по любому заплатит больше и в отсутствии налога..

Элина 14 декабря 2018 23:26

Если предприятие находится на общем режиме налогообложения, у вас есть возможность законно не платить налог.

Ответить Отмена

Анатолий 21 января 2019 21:50

Странная у вас формула согласно ей в 100000 нет себестоимости и производитель платит 18 % со всей суммы это и есть бутылочный налог а не ндс , ндс это когда из 100000 вычитается себестоимость например 50000 а с оставшиеся 50 000 платится налог . И в общей сумме это получеется не 18 % . Тоесть получается цена 100 руб в том числе ндс 9 руб , посредник просто так добавляет 10 руб к цене допустим без каких либо расходов на его 10 руб накладывается ндс 1.8 руб в итоге товар стоит 110 руб в том числе ндс 10,80

Ответить Отмена

Анатолий 21 января 2019 22:05

С джинцами тоже пример странный . пара стоит 10000 как вы сказали или платим 11800 или что ? Отрываем карман ? Ндс включен в стоимость товара а не начисляется на него . Вы же в магазине булку покупаете за 10 рублей и на кассе платите 10 рублей а не 11, 80 . Также и с джинцами в 100000 ндс уже вложен .

Ответить Отмена

Vasek Vasek18 июля 2021 11:00

Согласен, автор путанник. Конечный покупатель видит цену с включенным в нее НДС. Если приводишь пример одного (все идет в итоге с налогом), пример как его высчитать тут явно лишний и вносит путанницу у пытающегося разобраться.

сергей 28 января 2019 21:02

покупал продукты, под каждой ценой в чеке стоит %ндс увы булка стоит не10руб. а+10%

Ответить Отмена

Лебедев Олег 3 ноября 2019 11:15

НДС такой же наглый, циничный налог, как и налог на бездетность с мужчин, существовавший в советский период, как и "подоходный налог" с заработной платы. Автор скрупулезно освещая методику расчета НДС, но так и не объяснил, почему полностью, без всяких вычетов, НДС оплачивает покупатель, не принявший ни малейшего участия в формирования стоимости товара. Руководство страны бесстыдно прикрывается названием налога на покупку НДСом, сущность которого не понимают большинство граждан. Но этот налог-самый людоедский. Почему гражданин должен платить налог за то, что он покупает товар? Ссылка на другие страны будет совершенно неуместна. Там они могут вводить любые налоги, хоть за появление в общественном месте в одежде.

Ответить Отмена

Бессонов Александр15 января 2020 17:08

Абсолютно согласен

Ten Igor14 июня 2020 17:53

Такое ощущение, что вы попали в точку.

User User8 сентября 2020 00:59

Согласен. НДС платим мы с Вами, покупая товар в магазине. Все участники и производители его продают друг другу вместе с товаром. Пример: купил на 1 млн. с НДС, потом продал на 1,1 млн. с НДС - заплатил НДС с 0,1 млн. А НДС С 1 МЛН. В ИТОГЕ ЗАПЛАТИЛ ПОКУПАТЕЛЬ В МАГАЗИНЕ. Т.Е. МЫ С ВАМИ (СМОТРИМ ЧЕК С МАГАЗИНА).

Andros Yuriy5 октября 2020 13:55

Себестоимость товара складывается из суммы затрат на производство единицы продукции. Производитель, продавая товар, назначает цену, позволяющую окупить свои затраты, заплатить налоги и еще получить прибыль на жизнь. А получить на жизнь хочется больше и с каждым разом это хочется все растет и растет, превращаясь в жлобство или жадность. Вот государство и говорит, а не слишком ли у тебя большой аппетит, дорогой, заплати - ка налог на добавляемую тобой цену. Все эти деньги пойдут в бюджет страны, а далее и нам с вами в качестве новых больниц, школ, дорог, реноваций и др. ценностей. А вы как хотели?

Ефимов Алексей21 февраля 2021 09:27

Олег, тогда прошу, воспользуйтесь своей проницательностью на благо человечества и придумайте налог для предприятия который им не придется включать в стоимость товара. При этом налог должен быть, что бы пополнялся бюджет.

Vasek Vasek18 июля 2021 10:44

А какая разница, с чего Вы платите? Предложите вариант логичнее. Вы предпочитаете жить в государстве или в анархическом обществе? Если в государстве, без налогов не обойтись. Ндс товарный налог, ок, а что не так с ним? Кто богаче, тот больше покупает. Но и налог платит больше. Логичная система. Просто у Вас нет ее понимания.

Малых Денис 19 декабря 2019 07:39

А если я вообще не приобретаю материалы для производства своего товара? (их стоимость настолько ничтожна, что можно не учитывать). Занимаюсь я разработкой проектов по переоборудованию и модернизации судов. И продавать я его готов по себестоимости. Но бухгалтер почему то включает НДС во все счета. И в итоге конечному потребителю мой продукт выходит дороже. 100% развод

Ответить Отмена

Vasek Vasek18 июля 2021 09:07

Нынче для разработки проектов 2+2 уже понимания не нужно походу.. Или что не понятно в фразе ДОБАВЛЕННАЯ? Вы не добавляли в продукт материалы, но дрбавили труд и его оценили. Плюс ндс. В чем развод? Ндс не в России придумали, применяют многие страны.. но он достаточно прост по сути.

Любый Олесь 20 февраля 2020 14:01

Как все подробно. Вот только НДС в РФ незаконен. Ст.3.3 налогового кодекса РФ. Ст. 37.2 и ст.51.1 конституции РФ

Ответить Отмена

бальшишики мальчишки 29 марта 2020 20:37

идиотизм! мало того что мы платим кучу налогов , а ещё оказывается мы должны оплачивать налоги всем торгашам ! и так называемым "предпринимателям" ! во дебилизм!

Ответить Отмена

Andros Yuriy5 октября 2020 13:58

Почитайте мой коммент чуть выше.

Колесник Лариса20 февраля 2021 19:23

А вы почему на своей работе требуете зарплату за работу? Могли бы на голом энтузиазме жить.

Vasek Vasek18 июля 2021 09:10

Причем тут торгаши. Налог идет государству. Торгаш здесь просто налоговый агент (считает и перечисляет). Оттого что он выставляет счет Вам с ндс, не значит, что Вы платите ндс ему.

бальшишики мальчишки 29 марта 2020 20:39

НДС это самое большое еврейское разводилово в мире! что б тот карл маркс сдох ещё раз на том свете!

Ответить Отмена

Данилов Дмитрий 10 июля 2021 07:57

Налог на добавленную стоимость должен платить тот кто эту стоимость добавляет. В самом слове говорится об этом, налог с дополнительной прибыли. А при чем здесь покупатель не имеющий прибыли с добавленной стоимости?

Ответить Отмена

Vasek Vasek18 июля 2021 09:15

Перечитайте что пишите. В самом слове говорится о добавленной стоимости, а не о прибыли. Так и есть, кто добавляет, тот и платит. С учетом вычетов, остается только добавленная. Покупатель здесь при том, что покупает товар. С включенными в него налогами. Которые уменьшают прибыль производителя. Если даже это не понятно - ...))

Данилов Дмитрий 10 июля 2021 07:58

Налогом может облагаться прибыль а не затраты.

Ответить Отмена

Vasek Vasek18 июля 2021 09:18

Серьезно? Ваша зарплата для работодателя затрата. А он с нее ндфл так то платит. Потому что его затрата одновременно Ваш доход. Как посмотреть)))

Данилов Дмитрий 10 июля 2021 08:01

Значит НДС при покупке - Не законный.

Ответить Отмена

Vasek Vasek18 июля 2021 10:50

Законный значит регурируемый определенным законом. Закон об ндс есть. Получается законный

Терчкоев Заур 10 августа 2021 21:45

Так налог платится со всей суммы,или с части ,которая называется добавленной? Если со всей,то почему ндс,а не нВс?

Ответить Отмена

Роман 8 сентября 2021 11:19

Добрый день. Подскажите пожалуйста, что мне делать в 2020 г. я не вела учет и не выставляла НДС своим покупателям (просто не знала что на ОСН, думала что на УСН), сейчас налоговая с меня требует пока 3 НДФЛ, но в дальнейшем я думаю что и НДС тоже пойдет паровозом. Пожалуйста помогите мне разобраться.

Ответить Отмена

llinbr 23 ноября 2021 20:07

- читаю и диву даюсь, каждый со своей колокольни трындит до конца не понимая что такое НДС, хотя в нем четко сказано "Налога на Добавленную Стоимость" Это налог государственных прохиндеев, как тех же судев, сказал виновен значит виновен. Почему этот налог должен платить конечный потребитель (покупатель) если он никакой сверх прибыли с покупки не имеет, не богатеет от добавленной стоимости, а только нищает от спекуляции перекупщиков и искусственном завышении цен каждого перекупщика. Какие еще такие блага мне мне государство может предложить за которые они снимают последнею рубашку и дают богатеть жировать тем с кого действительно за их грабительскую прибыль, нужно снять штаны, а потом голову с плеч

Ответить Отмена

Рубцов Сергей26 мая 2023 00:41

Согласен, читаю комменты, впечатлён. Васек там во все дела лезет. Добавляют стоимость перекусы, в итоге полностью ихний процент платим мы, конечные покупатели, какой бы он ни был.

llinbr 23 ноября 2021 20:18

Одно дело когда вы у какого то предпринимателя покупаете курицу без кассового чека и вас эта цена устраивает хоть и не очень и в ней, уже вложен НДС и предприниматель ее отдаст налоговикам. И другое дело когда с вас берут этот налог НДС явно указывая в кассовом чеке . Ну вот с х...ли это так делать мы , что имеем прибыль с той купли продажи спекулянтов торговой гильдии.

Ответить Отмена

Казанцев Алексей 5 января 2022 13:27

"Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 120 000 рублей..." - ну как можно так по-идиотски писать??? Всё запутали окончательно...

Ответить Отмена

Казанцев Алексей 5 января 2022 13:38

Надо было просто рассмотреть 3 ситуации. Когда например ИП, работающее без НДС покупает у ООО с НДС + обратную ситуацию + ситуацию, когда 2 организации работают с НДС. И в этих 3 примерах наглядно показать разницу, что происходит, когда покупаешь за 100 руб., а продаёшь за 150 руб.

Ответить Отмена

Рогозин Артём22 октября 2025 22:05

Верно сказано

Натали 4 февраля 2022 01:01

Помогите чайнику) Часто сталкиваюсь с таким моментом по работе и не понимаю, почему на упрощёнке так яро отстаивают то, что они не могут приобретать товары с НДС. Почему для них это считается выгоднее ? ИЛи это не так? что-то я не до конца поняла, видимо

Ответить Отмена

Анатолий 15 февраля 2022 18:48

Добрый день! Помогите разобраться. Я работаю в снабжении строительной организации. Являюсь конечным пользователем и приобретаю продукцию для собственных нужд, не для реализации. Где мне выгоднее купить у плательщика НДС за 100 руб. или у ИП без НДС за 90?

Ответить Отмена

Агния24 марта 2024 01:21

тот же вопрос. 20% от 20000 руб это 4000 руб, а ндс 20% это 3333,33 рубля. В упд поставщики пишут хоть ндс сверху 16 666,67+3333,33 руб, что ндс в сумме 20000 в тч ндс 3333,33,а по сути это не 20%

Тилк 3 апреля 2022 08:08

Вот я чайник. Обыватель. Иду в магазин за продуктами. За тем, что нам нужно на каждый день. Я пенсионер с небольшой пенсией, из которой половина уходит на лекарства. В последние недели и дни марта и апреля цены взлетели высоко. Я смотрю на чек и охреневаю. Вроде бы логично, что государство берет налог с товара. Но почему-то депутат с зарплатой в пол-лимона и я, к примеру, платим за товар одну и ту же цену. И тот же НДС. Здесь присутствует недоработочка чиновников высшего ранга, усредняющего доходы, налоги и выживаемость гражданина. Кто защитит таких, как я? P.S. В данном сайте пример взят с нейтральных джинсов из магазина одежды. Понимаю, что примеры с продуктами могли бы повысить градус недовольства...

Ответить Отмена

Ахтариева Эльза 28 апреля 2022 13:41

Добрый день! Председатель Совета МКД. Управляющая компания через посредника ИП выполнила ремонт карнизов нашего дома. ИП от уплаты налога освобожден. Локальные сметные расчеты, акты о приемке выполненных работ, справки стоимости выполненных работ и затрат мы подписывали без строк НДС. Сама УК никакие работы не проводила. Но при подписании ежемесячных актов выполненных работ по дому вдруг на суммы выставленные ИП добавила нам "0% НДС. Правомерны ли данные начисления? Работы проводились в два этапа. И за второй этап УК начислила НДС спустя 6 месяцев. С уважением, председатель Совета МКД (gulzada@akhtariev.com)

Ответить Отмена

Ахтариева Эльза 28 апреля 2022 13:43

Ошибка в предыдущем письме: НДС начислили 20%

Ответить Отмена

Настасья 30 июня 2022 15:52

Добрый день. Скажите, пожалуйста, а как обстоят дела с НДС в СНТ, если мы к примеру, купили стенд, но в стоимости уже учитан НДС и мы его оплатили. Как быть с отчетом?

Ответить Отмена

Настасья 30 июня 2022 15:56

И что делать, если НДС не включен (покупали у ИП)?

Ответить Отмена

Ивашова Катерина 12 сентября 2022 12:31

Очень ясно написано, спасибо

Ответить Отмена

Карпенко Эмма 23 октября 2022 21:38

То что покупатель заплатит 13000 вместо 20000 ясно, почему поставщик заплатит в бюджет 13000? А не 20 000?

Ответить Отмена

Sayfiddinov Saloxiddin 29 апреля 2023 09:23

мы только оплачиваем государству разницу при покупке товара с НДС и при продаже

Ответить Отмена

Любовь Пименова 13 августа 2023 16:50

Что то не сходится, а если бы не было НДС, а предприниматель просто бы наставили наценку на товар, то сколько бы он заплатил налога государству и сколько там в этом налоге моих денег?

Ответить Отмена

Сафьянов Андрей 26 апреля 2024 03:06

в тарифах жку есть НДС. И управляшки еще имеют наглость начислять пени на эти НДС в услугах... налог на налог.

Ответить Отмена

Черепнин Юрий 6 мая 2024 10:09

ЧЕГО ТО СОВСЕМ НЕ ПОНЯЛ-ЕСЛИ СЕБЕСТОИМОСТЬ ДОПУСТИМ 100 тыс +20 тыс проц ндс =120 тыс+ 20 тыс торгов наценка+ 28 тыс ндс с общ суммы= 168 тыс.ДАЛЕЕ ПЕРЕКУПЩИК +20 ТЫС ТОРГОВ НАЦЕНКИ + 37.6 ТЫС ндс=225.6 тыс ЭТО И БУДЕТ ЦЕНА ПОКУПКИ?

Ответить Отмена

De 29 мая 2024 20:13

Добрый день, может конечно не совсем в тему, но тоже с НДС связано. Кто знает уточните пожалуйста, какие документы нужны когда ИП на УСН 6% продаёт произведённых товар ООО на НДС, и как сделать чтоб обе стороны были счастливы в этом вопросе, чтоб ИП потом не доплачивать налоги, а ООО не было проблем с документами перед налоговой, как это вообще оформляется ? Должны ли быть какие то пометки или особые формулировки в документах, платежках, договорах ?

Ответить Отмена

Ершов Алекс 29 июля 2024 15:19

Если я работая на предприятии получаю зарплату, которая считается затратой для моего начальства. Эта его затрата тоже облагается налогом, ведь с меня тоже высчитывают налог, с зарплаты. Иду в магазин и плачу ндс покупая тот же товар что я и сделал. Гениально придумано, ждём когда с нас, покупателей да и вообще со всех придумают ещё какой нибудь налог, например за воздух, подведут под него закон и скажут всё законно, платите. Верх цинизма, жадность капитала не имеет границ, думаю что рано или поздно это плохо закончится, впрочем история показывает, что именно так всегда и случаются революции. Страшная вещь и ни в коем случае не призываю никого к этому.

Ответить Отмена

Николаевич Сергей 28 ноября 2024 12:58

Не понятно одно, почему добавочную стоимость получает коммерсант (производитель), а платит налог на добавочную стоимость потребитель, то есть я. И вообще НДС это верх чьей то глупости, и усложнения налогообложения. Не проще ли что бы каждый кто сделал добавочную стоимость, за нее платил сам.

Ответить Отмена

Рогозин Артём22 октября 2025 22:16

Согласен. По идее есть ещё доходы минус расходы и там как раз таки по-моему так и есть, как раз хочу в этом разобраться

_ _ 5 января 2025 02:08

сам он платить не будет , в любом случае. Переложит эти затраты на покупателя/потребителя конечного. Экономика это не наука а узаконенное мошенничество , как не крути , и ндс(оплачиваемый потребителем) ,- очередное подтверждение данного факта..

Ответить Отмена

Ася 9 марта 2025 17:20

К разделу "кто платит НДС" - тут нужно было бы написать, что есть плательщик, а есть носитель налога. НДС перелагается по всей цепочке производства и реализации, а в самом конце - перелагается на потребителя (не берем здесь случаи льгот и нулевой ставки). НДС стимулирует инфляцию - это факт, т к государство своего не упустит, а как уж там цены сложатся - это государству не важно. НО! Есть ограничение - платежеспособность носителя (Кудряшова Е.В. Применение норм налогового кодекса о фактической способности к уплате налога - статья валяется в Интернете, но хорошо все это описывает). Так что плательщик и носитель " в одной лодке". Много разных неточностей в статье. Как будет время - еще напишу комментарии

Ответить Отмена

Ася 9 марта 2025 17:24

Нужно внести ясность в вопрос, зачем весь этот НДС был нужен. Государство хотело облагать услуги и поэтому НДС везде ввели (ну + МВФ его лоббировал). НДС - что называется универсальный, отсюда многое проясняется (См. еще Кудряшова Е.В. Налог на добавленную стоимость во всей своей универсальности - тоже в интернете есть)

Ответить Отмена

Бородин Александр 17 марта 2025 14:03

Почему НДС рассчитывается со всей суммы а не с добавленной. например товар 100р + НДС итого: 120р. в чеке. Но ведь добавленная стоимость не может быть 100р. это общая стоимость товара а не добавленная. Так почему со всей суммы 20% считают? Хотя налог называется (Налог НА ДОБАВЛЕННУЮ стоимость).

Ответить Отмена

Дунай Игорь 25 июля 2025 07:01

Почему налог на добавленную стоимость берётся со всей стоимости?Получается что добавленная стоимость составляет всю стоимость товара,а это уже машенничество со стороны государства.

Ответить Отмена

Дунай Игорь 25 июля 2025 07:12

Уже давно бы поменяли НДС на налог с продажи товаров,но почему то до сих пор дурачят покупателей с обривиатурой НДС.Но 20 % с продаж это дополнительный налог с доходов граждан,когда уже покупатель заплатил налог с зароботной платы.Получается уже не 13 % а все 33 % налог с заработанных денег,а ещё куча налогов,акцизов.Что остаётся с зарплаты?

Ответить Отмена

Дунай Игорь 25 июля 2025 07:24

Добавленная стоимость у каждого товара разная,но почему то берется единый налог со всей стоимости товара и это не имет ни кокого отношения к добавленной стоимости.А при покупке товара в магазине все должны платить мифический налог 20 %.

Ответить Отмена

Дунай Игорь 25 июля 2025 07:32

Получается производитель имеет себестоимость товара ноль,если покупатель его товара платит налог со всей стоимости,причём здесь добавочная стоимость и где она в чём выражается.

Ответить Отмена

Дунай Игорь 25 июля 2025 07:38

Это не налог на добавленну стоимость,это добавленная стоимость для покупателя.Только покупатель почему кому-то должен добавочно платить.

Ответить Отмена

Рогозин Артём 22 октября 2025 22:43

Я так понимаю что есть несправедливость по поводу подоходного налога 13% так как будто уже налог заплачен, за то что человек получил зарплату казна пополнилась. И человек с этих же денег ещё платит налог с которых он уже заплатил подоходний. Ну и получается в итоге 33% ну я так понимаю есть ещё и момент с тем что есть система налогообложения доходы минус расходы и там наверное вот этот вот налог НДС как бы 20%, но отнимая все расходы тогда он как бы 20% и остаётся но уже с другой суммы считается А это уже намного меньше денег для конечного покупателя. Возможно это другая тема для обсуждения интересно услышать ваше мнение. Заранее спасибо.

Ответить Отмена